博菲电气001255估值分析和申购建议分享

(一)公司的主营业务为电气在允许电压下不导电的材料等高分子复合材料的研发、生产与销售。公司具备拥有较为完整的在允许电压下不导电的材料产品体系,同时公司具 备研发和生产 B 级、F 级、H 级、C 级及以上等各耐热等级在允许电压下不导电的材料的能力,可以依据客户差异化需求提供定制化产品,为风力发电、轨道交通、工业电机、家用电器、新能源汽车、水力发电等领域的绝缘材料应用提供系统化的解决方案。公司为第二批国家“专精特新”重点“小巨人”企业、第三批专精特新“小 巨人”企业和中国电器工业协会绝缘分会理事单位,在绝缘材料的研发、制造方 面具备突出的竞争优势和自主创新能力,目前已与中国中车、南京汽轮、金风科技、中船重工等国内知名企业建立合作关系。

(二)公司主要产品为绝缘树脂、槽楔与层压制品、纤维制品、云母制品和绑扎制 品等绝缘材料,现阶段主要应用于风力发电、轨道交通、工业电机、家用电器、 新能源汽车、水力发电等领域,主要客户包括中国中车、南京汽轮、金风科技、 中船重工等多家国内知名企业。

(一)绝缘材料行业的发展与下游应用领域的发展具有较强的相关性。随着行业技 术水平的提高,具备高绝缘强度、耐电晕特性的产品不断出现,绝缘材料产品的 应用领域已从传统电气绝缘逐步延伸到风力发电、轨道交通、工业电机、家用电 器、新能源汽车、水力发电等领域,下业的蓬勃发展为我国绝缘材料行业提 供了广阔的发展前景。(1)风力发电领域 随着我国经济发展进入新常态,电力生产消费也呈现新常态特征,电力供应 结构持续优化,风电产业发展迅速,目前我国已成为全球风电装机容量第一大国。根据全球风能理事会 GWEC(Global Wind Energy Council)发布的《2022 年全 球风能报告》,2021 年全球风电行业创下新纪录,全球新增装机容量和累计装 机容量分别为 93.6GW 和 837.0GW,其中累计装机容量较上年度同比增长 12%;我国新增装机容量和累计装机容量依然领跑全球,2021 年度新增陆上和海上风 电装机容量均位列全球第一。(2)轨道交通领域 随着我国的城市规模和经济建设的快速发展,城市化进程逐步加快,我国城市轨道交通建设取得长足发展。国务院《“十四五”现代综合交通运输体系发展 规划》提出,至 2025 年,综合交通运输基本实现一体化融合发展,高速铁路网 对50万人口以上城市覆盖率达到95%以上,城市轨道交通运营里程增长至10,000 公里。根据国家铁路局数据,截至 2021 年末,我国铁路营业里程已达 15.00 万公 里,其中高速铁路营业里程为 4.0 万公里,占比已逐步增长至 26.67%,我国铁路 营业里程和高速铁路营业里程均呈现出稳定增长趋势。根据中国城市轨道交通协会数据,截至 2021 年末,我国共有 50 个城市开通 城轨交通运营线 公里、 轻轨 219.70 公里、磁浮交通 57.90 公里;2021 年度,新增城轨交通运营线 公里,继续保持快速增长。(3)工业电机领域 机械加工技术是衡量一个国家装备制造水平的重要评价标准之一,而机床等 工业设备的先进性是影响机械加工生产效率的重要因素。随着现代工业对于机械 设备的生产效率要求的提升,以通用设备制造业、专用设备制造业等行业为代表的装备制造业已成为我国当前经济增长的新动能,用于驱动工业机械设备运行的 电动机产品也亟需转型升级,向高效、环保等方向发展,这为电机行业的发展提 供了巨大的市场空间,有助于其进入新一轮快速增长期。为提高我国高效电机生 产和使用水平,工信部和联合国开发计划署于 2016 年 9 月联合启动高效电机推 广项目,该项目的实施有助于加快高效节能电机系统的推广与应用,绝缘材料作 为提升电机高效与节能水平的关键核心材料,有望借助高效节能电机的推广实现 进一步发展。根据国家统计局数据,2014 年至 2021 年期间,规模以上工业中装备制造业 增加值占规模以上工业增加值的比重由 30.4%增长至 32.4%,占比稳步提升;2021 年度,全年规模以上工业中,通用设备制造业和专用设备制造业增加值较上年分 别增长 12.4%和 12.6%,呈现持续增长趋势。(4)家用电器领域 家用电器产品作为消费品,与居民的日常生活息息相关。根据国家统计局数 据,近年来我国主要家用电器产品的保有量呈稳步上升的态势,以洗衣机、电冰 箱、彩色电视机和空调等主要家用电器为例,2020 年全国居民平均每百户年末 拥有该等家用电器的数量分别为 96.7 台、101.8 台、120.8 台和 117.7 台,其中全 国居民平均每百户年末空调拥有量较 2013 年相比增长率可达 67.19%,家电行业 仍然蕴含广阔的市场空间。此外,我国作为全球最大的家电出口国,在全球家电 行业的地位持续提升,在国内消费升级和国外出口销量的拉动下,我国家电行业 的市场规模有望保持稳定增长趋势。(5)新能源汽车领域 当前,全球新一轮科技革命和产业变革蓬勃发展,汽车与能源、交通、信息 通信等领域有关技术加速融合,电动化、网联化、智能化成为汽车产业的发展潮 流和趋势,为新能源汽车产业提供了前所未有的发展机遇。经过多年持续努力, 我国新能源汽车产业技术水平显著提升、产业体系日趋完善、企业竞争力大幅增 强。根据中国汽车工业协会统计数据,2021 年我国新能源汽车产量为 354.5 万辆, 占当年汽车总产量的比重为 13.59%,2015 年至 2021 年我国新能源汽车产量的年 均复合增长率达 47.81%。(6)水力发电领域 21 世纪以来,在我国西部大开发和西电东送的战略背景下,国内水电行业 实现飞速发展,行业内企业在规划、设计、施工、装备制造、运行维护等水电工 程技术上也逐步进入世界领先行列。根据中国电力企业联合会统计数据,2010 年至 2021 年,我国水电累计装机容量由 216.06GW 增长至 390.92GW,未来随着 我国水电开发程度的提高,水电行业有望持续稳步发展。

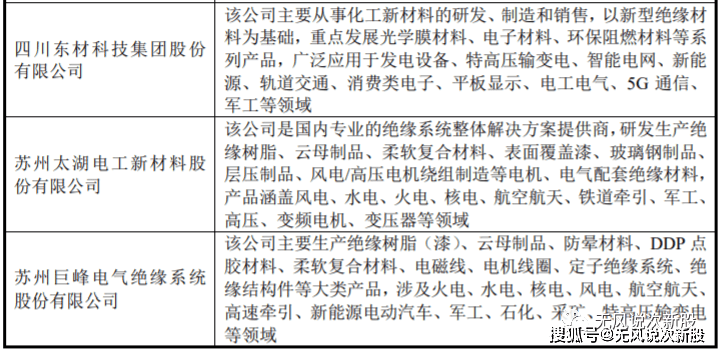

(二)由于绝缘材料产品种类丰富、下游应用领域广泛,行业内企业可以在不同产 品种类或不同客户领域深耕,总体来看我国绝缘材料行业市场竞争较为激烈,市场化程度较高。国外发达国家的绝缘材料行业起步较早,美国杜邦(DuPont)、 瑞士丰罗(Von Roll)等大型跨国企业占据了国际绝缘材料市场的较大份额,我国绝缘材料行业经过多年发展,市场规模逐步扩大、行业整体技术水平不断提升, 但在高端产品领域仍与国外领先企业存在一定差距。从目前我国绝缘材料行业整 体竞争格局来看,行业内企业除了与国内同行存在直接竞争,在有机硅浸渍漆、 聚酰亚胺薄膜补强云母带和磁性槽楔等高端产品国产替代领域与国外大型企业也存在着直接竞争关系。

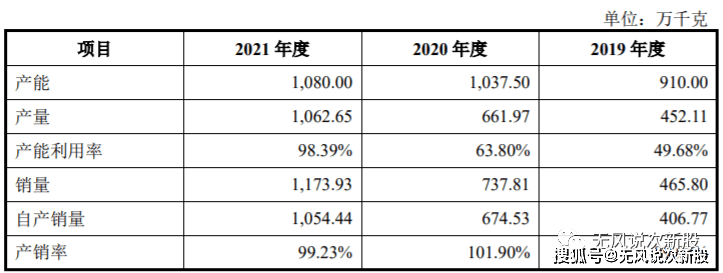

(1)毛利率下降的风险 2019 年度、2020 年度和 2021 年度,公司的综合毛利率分别为 47.75%、50.14% 和 37.04%,保持在较高水平。公司产品系按照每个客户的需求进行研发和生产,产 品价格主要取决于项目技术要求、市场竞争程度等,产品成本主要受原材料价格、 人工成本等因素的影响。未来如果出现行业竞争加剧,产品价格大幅下降,原材 料、人工成本大幅上升或者公司核心竞争优势无法保持等情形,可能导致公司毛 利率出现大幅下降的风险。报告期内,公司毛利率每降低 1 个百分点,在其他因 素不变的情况下,对公司利润总额的影响金额分别为 194.88 万元、325.85 万元 和 381.55 万元。(2)应收账款无法收回的风险 2019 年末、2020 年末和 2021 年末,公司应收账款账面价值分别为 11,486.88 万元、11,245.06 万元和 17,779.35 万元,占流动资产的比例分别为 56.94%、31.74% 和 39.84%,是公司资产的重要组成部分。如果后续公司不能对应收账款进行有 效控制,及时收回到期应收账款,则可能存在应收账款无法收回及因余额较大导 致坏账计提增加的风险,从而对公司未来经营业绩造成重大不利影响。

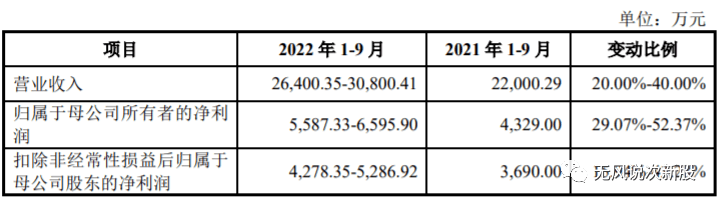

2.2022年1-6月,公司实现营业收入17,848.49万元,同比增长29.69%,主要原 因系公司积极拓展新客户和新项目,绝缘树脂产品销售收入较上年同期增加 3,193.22万元。公司实现归属于母公司所有者的净利润3,742.71万元,同比增长41.56%,扣 除非经常性损益后归属于母公司所有者的净利润2,936.49万元,同比增长20.24%, 主要原因系一方面公司营业收入同比实现较快增长,另一方面系资产减值损失较 上年同期减少较多。

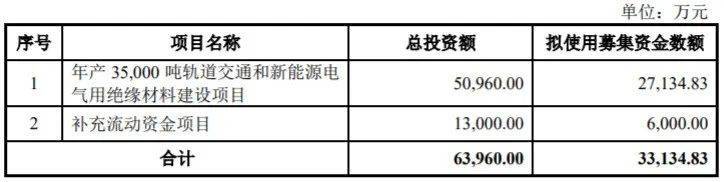

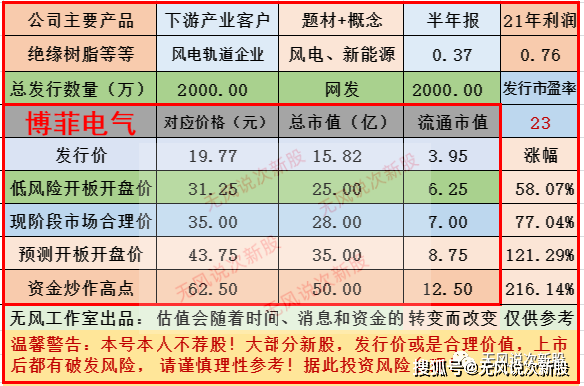

博菲电气一直专注于电气在允许电压下不导电的材料等高分子复合材料的研发、生产与销售,以产品配方及工艺水平为核心,通过持续高强度的技术研发投入,不断满足风力发电、轨道交通、工业电机、家用电器、新能源汽车、水力发电等下游应用领域客户的需求,公司报告期内增收不增利,毛利率大幅下滑,但是概念题材不错,短线亿左右估值,发行市值比较低,建议积极申购。

温馨提示:对于新股预测表的价格,无风重点是指开盘价或者开板价,不是指开盘后跌到这个位置。从炒作情绪来说,高开低走太伤人气,就算高开了跌到某个价位也不建议接盘,除非庄占比资金介入量明显暴增。预测表是看重公司上市前的财务质地和行业前景,新股后期有波动是正常的,个人看法会随着资金的喜好和题材的发酵而改变前期观点(请关注本号每天复盘,会更新不同的估值分析观点),请谨慎和理性参考,本文内容不做任何投资建议,据此操作风险自理。返回搜狐,查看更加多